Spowolnienie w przemyśle zagrożeniem dla centrum przemysłowego Polski

Lokalna specyfika – duże uprzemysłowienie, innowacyjność i w ślad za tym otwartość na wymianę handlową w skali nie tylko ponadregionalnej, ale także transgranicznej sprawiają, że firmy z województw małopolskiego i śląskiego mają bardziej otwartą politykę handlową. Akceptując dłuższe terminy płatności, same z reguły oczekują analogicznych od swoich dostawców. Czy to oznacza, że sprzedający do Małopolski i Śląska nie mają powodów do niepokoju?

– Co prawda przeciętne tempo obiegu należności wydaje się uzasadnione skalą i dużym zróżnicowaniem kierunków wymiany handlowej zlokalizowanych w Małopolsce i na Śląsku firm, co przekłada się na ich większe w stosunku do dostawców oczekiwania kredytowe, ale… Stosunkowo duża na tle innych województw skala eksportu realizowanego przez zlokalizowane tutaj firmy potencjalnie naraża je na straty w związku z aktualnym spowolnieniem tempa wzrostu gospodarczego na wielu europejskich rynkach, m.in. w Niemczech – mówi Tomasz Starus, członek zarządu Euler Hermes odpowiedzialny za ocenę ryzyka. Ten scenariusz nie musi być jednak realny, gdyż większe zróżnicowanie kierunków sprzedaży sprzyja zachowaniu bezpiecznej płynności finansowej, a sam eksport jest z reguły bardziej rentowny niż sprzedaż na rynku lokalnym, co sprzyja zbudowaniu tzw. „poduszki finansowej”. Wiele zależy więc od samych eksporterów, bezpieczeństwa prowadzonych przez nich transakcji.

Pomimo wzrostu liczby niewypłacalności w przemyśle – zarówno w roku ubiegłym, jak i w marcu oraz w całym I kwartale 2019r., nie wpłynęło to w sposób spektakularny na obieg należności w tych województwach. Średni obieg należności od nabywców z Małopolski i Śląska wydłużył się nieznacznie, a poziom generowanych przez nich strat – znacznie przeterminowanych należności w ogóle nie uległ zmianie. Jeszcze mniejszą skłonność do generowania złych długów mają przedsiębiorcy z powiązanego m.in. z powodów komunikacyjnych ze wspomnianymi województwami Podkarpacia. Dostawcy mają tego świadomość – godzą się na dłuższy kredyt kupiecki dla firm z tych województw (ok. 60 dni), podczas gdy np. nabywcy z sąsiedniego woj. świętokrzyskiego uzyskują gorsze warunki sprzedaży (kredyt kupiecki przeciętnie jedynie do 50 dni – dłuższe są za to z ich strony opóźnienia w jego spłacie, wynoszące ok. miesiąca, a nie dwóch-trzech tygodni jak w omawianych regionach).

– Stabilizacja obiegu należności w Polsce płd.-wschodniej jest godna uznania, zwłaszcza gdy weźmiemy pod uwagę specyfikę przemysłu w tych trzech województwach (śląskim, małopolskim i podkarpackim) – dodaje Tomasz Starus. Produkuje on w większym stopniu niż w innych regionach kraju wyroby inwestycyjne (metalowe, maszynowe czy chemiczne), a nie konsumenckie – nie korzysta więc na koniunkturze konsumenckiej, a raczej boryka się m.in. ze spadkiem skali inwestycji przedsiębiorstw. Świadczy to o tym, iż firmy z tych województw są konkurencyjne – miejmy nadzieję, że niełatwy 2019 rok, prawdopodobnego spowolnienia przemysłowego w Europie, nie wpłynie zbyt negatywnie na kondycję i moralność płatniczą śląskich, małopolskich a także podkarpackich firm.

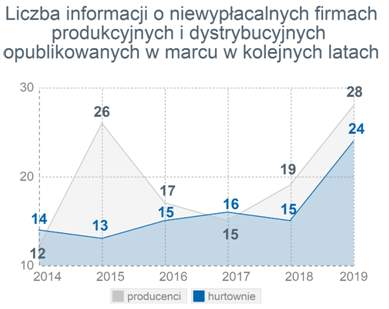

Sprzyjały temu bardzo niewielkie na tle całego kraju zmiany w skali niewypłacalności w woj. małopolskim (niewielki wzrost ich liczby w I kwartale 2019r.) i śląskim (analogicznie – spadek). Z podobną sytuacją mieliśmy do czynienia w tych województwach w 2018 roku. Co więcej, analiza najbardziej aktualnych danych o niewypłacalnościach opublikowanych w marcu może nawet być zaskakująca. W Małopolsce 4 z 7 niewypłacalności opublikowanych w marcu br. to firmy handlowe, nie było za to wśród nich firm produkcyjnych. Również na Śląsku najliczniejsze w ubiegłym miesiącu były niewypłacalności firm handlowych (6 z 16), ale ponadto widoczne były problemy budownictwa i jednak… firm produkcyjnych.

Niewypłacalności obejmują niezdolność do regulowania zobowiązań wobec dostawców, skutkującą upadłością bądź którąś z form postępowania restrukturyzacyjnego.