Lawina niewypłacalności firm w polskim handlu

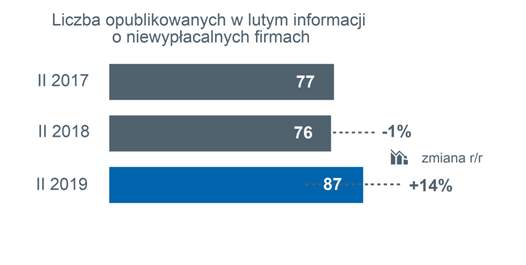

– W lutym 2019 opublikowano informację o 87 niewypłacalnych przedsiębiorstwach wobec 76 w lutym 2018 roku – wzrost o 14% w porównaniu r/r

– Od początku roku liczba niewypłacalności wzrosła już o 17%, co w skali całego roku oznaczać może utrzymanie dynamiki wzrostu tej liczby na poziomie ubiegłorocznym (+10%), pomimo statystycznego efektu wysokiej już bazy w 2018 roku

– Zamiana ról – bo o trendzie w skali miesiąca trudno jeszcze mówić: liczbę niewypłacalności zwiększał r/r w lutym przede wszystkim handel oraz usługi, zastępując w tej roli firmy produkcyjne i budowlane, mające liczne problemy w poprzednich miesiącach

– Najwyższa liczba niewypłacalności miała miejsce w sektorze usług (28, wobec 23 w lutym 2018 roku). Kolejne pod względem skali niewypłacalności były w lutym: produkcja (18 firm, wobec 25 przed rokiem) i handel hurtowy (16 niewypłacalności wobec 6)

– Główne przyczyny wzrostu niewypłacalności w handlu to spadek rentowności

– Specyfika Podkarpacia – wciąż liczne niewypłacalności firm produkcyjnych oraz budowlanych

– Euler Hermes, wiodący globalny ubezpieczyciel należności handlowych, zbadał sytuację firm w Polsce pod względem niewypłacalności. W lutym 2019 roku w oficjalnych źródłach (Monitorach Sądowych i Gospodarczych) opublikowano informacje o 87 przypadkach niewypłacalności przedsiębiorstw wobec 76 w lutym 2018 roku i 77 w lutym 2017 roku. To oznacza aktualny wzrost ich liczby r/r o 14%.

Niewypłacalności obejmują niezdolność do regulowania zobowiązań wobec dostawców, skutkującą upadłością bądź którąś z form postępowania restrukturyzacyjnego.

Dwucyfrowe tempo wzrostu liczby niewypłacalności

Największy procentowo wzrost liczby niewypłacalności, jak również największa ich skala pod względem obrotu miała miejsce w sektorze handlu. Grupa tych firm jest dobrym przykładem problemów polskich przedsiębiorstw: ta część z nich, która zajmowała się dystrybucją żywności w ciągu 5 lat doświadczyła obniżenia rentowności sprzedaży o połowę, gdy poziom wyjściowy był już i tak niski, na poziomie kosztu pieniądza… Hurtownie dystrybuujące inne rodzaje dóbr: odzieży i obuwia czy ogólnie dóbr nazwijmy to szeroko konsumenckich miały nieznacznie wyższą wyjściowo rentowność (4-5%), aby w analogicznym okresie dojść nawet do ujemnych wskaźników rentowności sprzedaży. Skala tych zmian – spadku rentowności w czasie wspomnianych 5 ostatnich lat była największa w przypadku hurtu art. budowlanymi, elektroniką, a przede wszystkim – odpadami i złomem ( w tym przypadku na początku firmy te z każdej złotówki obrotu miały 20 i więcej groszy po odliczeniu podatków i kosztów, a na koniec okresu – analogiczne w swojej skali, a nawet większe straty).

Rentowność sprzedaży powinna rosnąć (jako efekt optymalizacji działalności przedsiębiorstwa) lub przynajmniej utrzymywać się. Wahania, a mówiąc wprost – stopniowy i prawie gremialny spadek rentowności sprzedaży w tej grupie skłania do analizy, czy wpływ na to miał spadający zysk, czy raczej zmieniająca się wielkość sprzedaży – ocenia Tomasz Starus, Członek Zarządu Euler Hermes odpowiadający za ocenę ryzyka. – Obserwacja pozostałych wskaźników wskazuje, iż generalnie w tym okresie nie udało się omawianej grupie firm podnieść zysku, a co więcej – aby go utrzymać wielkość sprzedaży zazwyczaj stopniowo rosła, ale efekt ten niweczyły rosnące koszty prowadzonej działalności oraz podatki. To właśnie doprowadziło do niskiej rentowności sprzedaży, a de facto strat na prowadzonej działalności.